東証再編

Shirotaromaru 2022.02.16

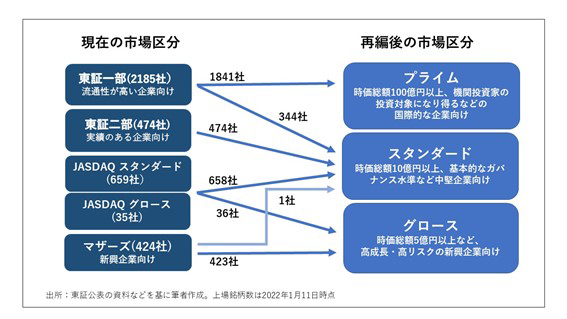

2022年4月4日に、東証(東京証券取引所)は現在「東証一部 / 東証二部 / JASDAQスタンダード / JASDAQグロース / マザーズ」の5種類に分かれる市場区分を、「プライム / スタンダード / グロース」の3種類に見直す予定とされている。市場区分の見直しが必要となった経緯や、再編後に予想される影響などについて簡単にまとめてみよう。

現在東証一部に上場している銘柄は非常に多く、2022年1月11日時点における上場企業3,776社のうち2,185社、つまり約58%が一部に集中している状態だ。しかしながら、新規上場基準より上場廃止基準の方が大幅に緩いため、上場後に業績が低迷した銘柄や、株式の流通量が低下した銘柄でもそのまま一部に留まることが可能なため質の低下が問題視されてきた。

また、日経平均株価と共に日本の代表的な指数であるTOPIX(東証株価指数)は、東証一部上場全銘柄を対象として算出・公表しているが、そのような良質とは呼べない銘柄までも含めた指数が果たして正確に株式市場の方向性を指し示すことができるのかという疑問も長年問われ続けていたのだ。

重ねて、現在の市場区分の曖昧さも理由の一つとされる。 2013年に東証と大阪証券取引所が統合された際、それぞれの市場構造を維持した結果、現在の区分となっているため位置づけが重複した市場が存在する。投資者にとっての利便性が低く、上場会社の持続的な企業価値向上の動機付けも十分にできていない。 東証は、これらの課題を解決するために市場区分の再編を行うこととした。

(出典:東京証券取引所の資料を元に筆者作成)

このコンセプトに応じ、流動性やコーポレート・ガバナンスなどに係る上場基準をそれぞれ設けている。株主数ではプライム市場は800人以上、スタンダード市場は400人以上、グロース市場は150人以上だ。流通する株式の時価総額に関しては、プライム市場で100億円以上、スタンダード市場では10億円以上、またグロースでは5億円以上が基準となる。なお、各企業は新規上場基準の水準を維持することも求められているため、これまでのように上場後に業績などが悪化した場合では上場を維持することはできなくなる。

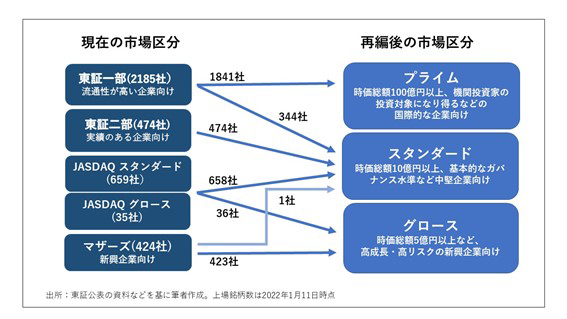

東証が1月に発表した各企業の移行先は次の通りだ。

最上位となるプライム市場には東証一部銘柄の約8割である1,841社が上場し、中堅企業向けのスタンダードには1,477社、新興企業向けのグロース市場には459社が上場する予定だ。

どの基準をクリアできていないかの内訳を見てみると、流通株式の時価総額が217社、売買代金が84社、流通株式比率が36社だ。また適合に向けての計画期間では1年以上~3年未満が約4割を占めるが、5年以上とする企業が20社も存在している。当然ながら進捗状況などを定期的に提出・開示する必要があるが、経過措置の期限が定められていないことが一番の問題となっている。 再編の大きな目的である「質の低下の防止」が本当に可能となるのかを疑問視する声が大きくなっており、経過措置期間の明確化や厳格化が強く求められている。

1. TOPIX構成銘柄の変更

東証の発表によると、TOPIXは市場区分と切り離し市場代表性に加え投資対象としての機能性の更なる向上を目指すこととなる。構成銘柄の変更については市場への影響などを考慮し2022年10月から2025年1月にかけて段階的に移行する予定だ。採用銘柄から外れた銘柄は株価が下がり、逆に新規に採用される銘柄は株価が上昇する可能性がある。なお、移行完了後のTOPIX構成銘柄の選定方法は今後市場関係者の意見を募ったうえで策定する方針だ。 また、4月4日からは新たに東証プライム市場指数、東証スタンダード市場指数、東証グロース市場指数の運用も開始される。

2. 株主優待の廃止や変更の可能性

新しい上場基準では、上場に必要な株主数が大幅に減少した。これまで一定数以上の株主数を保持する目的で魅力ある株主優待を提供してきた企業が、コスト面などから優待を廃止したり質を下げたりする可能性は否定できない。しかしながら株主優待は自社製品の広告になり、またロイヤリティの確保にもつながると考えられるため一概には言えないだろう。

課題を残した再編だが、吉と出るか凶と出るか。

様々な角度から注視していく必要がありそうだ。

※本記事は、情報提供を目的としたものであり投資その他の行動を勧誘する目的で記載しているものではありません。銘柄選択など実際の投資にあたっての投資判断は、ご自身の判断で行ってくださいますようお願い申し上げます。また、本記事において提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものといたします。

■市場区分の見直しはなぜ必要なのか

市場区分を見直すことになった大きな理由は、従来から抱える問題を解決するためだ。 「東証一部銘柄」というのは一種のステータスである。東証一部に上場するためには株主数が2200人以上であることや、上場株券等の35%以上が流通していること、また時価総額が250億円以上であるなど厳しい条件がある。これをクリアした企業はガバナンスが効いた一流企業と考えられるため多くの企業が一部上場を目指すこととなる。現在東証一部に上場している銘柄は非常に多く、2022年1月11日時点における上場企業3,776社のうち2,185社、つまり約58%が一部に集中している状態だ。しかしながら、新規上場基準より上場廃止基準の方が大幅に緩いため、上場後に業績が低迷した銘柄や、株式の流通量が低下した銘柄でもそのまま一部に留まることが可能なため質の低下が問題視されてきた。

また、日経平均株価と共に日本の代表的な指数であるTOPIX(東証株価指数)は、東証一部上場全銘柄を対象として算出・公表しているが、そのような良質とは呼べない銘柄までも含めた指数が果たして正確に株式市場の方向性を指し示すことができるのかという疑問も長年問われ続けていたのだ。

重ねて、現在の市場区分の曖昧さも理由の一つとされる。 2013年に東証と大阪証券取引所が統合された際、それぞれの市場構造を維持した結果、現在の区分となっているため位置づけが重複した市場が存在する。投資者にとっての利便性が低く、上場会社の持続的な企業価値向上の動機付けも十分にできていない。 東証は、これらの課題を解決するために市場区分の再編を行うこととした。

■新しい市場区分の基準

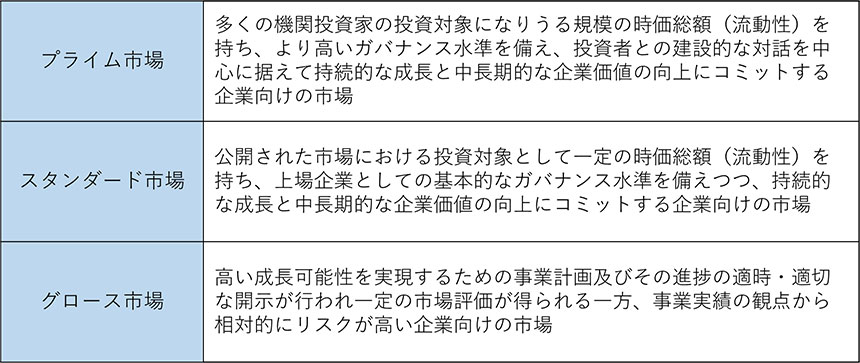

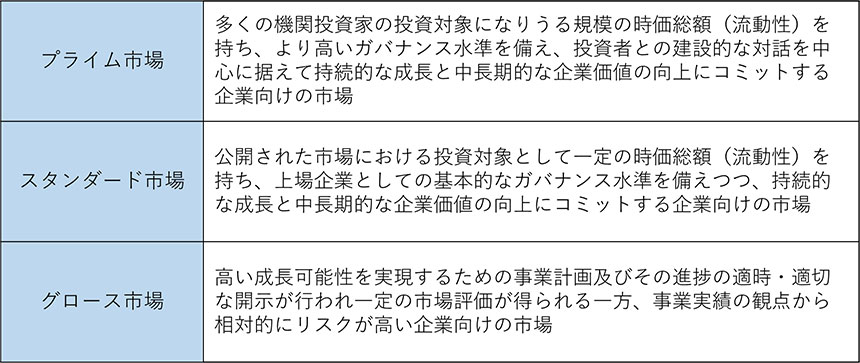

東証が示した新市場のコンセプトは次の通りだ。

(出典:東京証券取引所の資料を元に筆者作成)

このコンセプトに応じ、流動性やコーポレート・ガバナンスなどに係る上場基準をそれぞれ設けている。株主数ではプライム市場は800人以上、スタンダード市場は400人以上、グロース市場は150人以上だ。流通する株式の時価総額に関しては、プライム市場で100億円以上、スタンダード市場では10億円以上、またグロースでは5億円以上が基準となる。なお、各企業は新規上場基準の水準を維持することも求められているため、これまでのように上場後に業績などが悪化した場合では上場を維持することはできなくなる。

東証が1月に発表した各企業の移行先は次の通りだ。

最上位となるプライム市場には東証一部銘柄の約8割である1,841社が上場し、中堅企業向けのスタンダードには1,477社、新興企業向けのグロース市場には459社が上場する予定だ。

■東証の抱えていた問題は解決するのか

この再編でこれまでの問題が解決するかと言うと、即肯定できないのが正直なところだ。 先述の通り、東証一部銘柄の約8割がプライム市場に上場することとなるのだが、そのうち296社がプライム上場の基準を満たしていないという。これは経過措置として、将来的に基準をクリアすることを目標とする「プライム上場基準への適合に向けた計画書」を提出することで暫定的にプライム市場への上場が認められるという制度があるからだ。どの基準をクリアできていないかの内訳を見てみると、流通株式の時価総額が217社、売買代金が84社、流通株式比率が36社だ。また適合に向けての計画期間では1年以上~3年未満が約4割を占めるが、5年以上とする企業が20社も存在している。当然ながら進捗状況などを定期的に提出・開示する必要があるが、経過措置の期限が定められていないことが一番の問題となっている。 再編の大きな目的である「質の低下の防止」が本当に可能となるのかを疑問視する声が大きくなっており、経過措置期間の明確化や厳格化が強く求められている。

■再編による影響

この再編により株式市場や投資家に影響があると考えられるのは次の2点だ。1. TOPIX構成銘柄の変更

東証の発表によると、TOPIXは市場区分と切り離し市場代表性に加え投資対象としての機能性の更なる向上を目指すこととなる。構成銘柄の変更については市場への影響などを考慮し2022年10月から2025年1月にかけて段階的に移行する予定だ。採用銘柄から外れた銘柄は株価が下がり、逆に新規に採用される銘柄は株価が上昇する可能性がある。なお、移行完了後のTOPIX構成銘柄の選定方法は今後市場関係者の意見を募ったうえで策定する方針だ。 また、4月4日からは新たに東証プライム市場指数、東証スタンダード市場指数、東証グロース市場指数の運用も開始される。

2. 株主優待の廃止や変更の可能性

新しい上場基準では、上場に必要な株主数が大幅に減少した。これまで一定数以上の株主数を保持する目的で魅力ある株主優待を提供してきた企業が、コスト面などから優待を廃止したり質を下げたりする可能性は否定できない。しかしながら株主優待は自社製品の広告になり、またロイヤリティの確保にもつながると考えられるため一概には言えないだろう。

課題を残した再編だが、吉と出るか凶と出るか。

様々な角度から注視していく必要がありそうだ。

※本記事は、情報提供を目的としたものであり投資その他の行動を勧誘する目的で記載しているものではありません。銘柄選択など実際の投資にあたっての投資判断は、ご自身の判断で行ってくださいますようお願い申し上げます。また、本記事において提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものといたします。